フリーランス・個人事業主として活動していく上で何かと役立つのが、クレジットカード。ネットショッピングでの利用はもちろん、接待費の支払い、取材費の立て替えなどで使用していると自然とポイントが貯まります。また、会計ソフトと紐づけて、日頃からカードで支払うようにクセをつけておくと、確定申告時にいちいち記帳しなくて良いので大変楽です。

ただ、フリーランス・個人事業主がクレジットカードを申し込む際に気になるのが、審査に通るのかどうかということ。

フリーランスは収入が不安定で社会的な信用も低いということから、クレジットカードを申し込んでも一般的に審査が通りにくいといわれています。

ここではフリーランスとして仕事をしていく上で非常に有用なクレジットカード、またはその審査に落ちても、VISAやJCB、Mastercardなどのカードを持てる方法についてご紹介します。

目次

フリーランスでもクレジットカードを発行できるの?審査は通るの?

結論からいうと、人によりますが通ります。

実際私はフリーランスですが、フリーランスになってから申し込んだカードはだいたい通ってます。

ただ、会社員のころ全く審査に落ちなかったのとは異なり何社か落ちました。また、SNSで検索してみてもこんな書き込みが。

あっ、ANAのカードの審査落ちた。これがフリーランス……

— ☆←ヒトデ@世界一周クルーズ中 (@hitodeblog) 2017年11月29日

【フリーランスはカード作りに注意】

洗濯機を買った時の話

店員:入会&年会費無料のクレジット作ったら1万円引きです!

橋:カード増やしたくないんですよね

店員:捨てても大丈夫です!

橋:わかりました(ノルマかな?)

〜個人情報入力して15分〜

店員:…すみません、審査落ちました。

僕:「」

— はっしぃ@福岡 (@hassi1222) 2019年5月14日

フリーランスがカードの審査に落ちやすいというのは迷信でもなんでもなく、残念ながら現実です…。

とはいえ、審査を通しやすくするポイントもあるようなのでまとめました。

フリーンランスがカードの審査に通るために心がけるポイント

心がけるべきポイントは、カード会社が申し込んだ人の信用度を確認する箇所です。

なかには仕事をしていない無職の人が、クレジットカードを作るために自営業をしていると嘘をついて申し込むこともあるため、クレジットカード会社は慎重に確認します。

勤務先の記入方法

・自宅の場合 → 自宅の住所

・会社員を兼務している場合 → 会社の住所

・契約先の会社に出向している場合 → 出向先の住所

・事務所を持っている場合 → 事務所の住所

在籍確認で勤務先に電話がかかることがありますので、会社に電話がかかってきた際に電話を取られる方がクレジットカードを申し込んだ本人の在籍を把握していることが必要です。

事業用の固定電話はあった方が審査に通りやすいですが、固定電話の番号がないからといって、友人の固定電話の番号を記入するなど嘘の申告はやめましょう。

屋号を持っておく

個人事業主として税務署に届け出をする際、屋号の登録を行います。屋号は登録しなくてもいいのですが、屋号を持っておくと、きちんと個人事業主の届け出をしているということがクレジットカード会社にも伝わりますのでできるだけ屋号は持っておいた方がいいでしょう。

キャッシング枠を設定しない

キャッシング枠を100万などの高値で設定すると審査のハードルは上がるので、なしで申し込みましょう。どうしてもキャッシング枠が必要な場合は、カードを使用し、実績を積んでから変更の申し込みをしましょう。

複数のクレジットカードに同時に申し込まない

短期間に複数のカードを申し込む人は、お金がなくて困っているのでないかとカード会社に疑われ、カード審査に落ちやすくなってしまうそうです。一度に大量のクレジットカードに申し込むのは控えましょう。

法人カードは作るべき?

フリーランス・個人事業主でも、事業用のカードとして持てる法人カードはありますが、結論から言うと一部の場合を除いて必要ないでしょう。

複数の従業員がいる場合や、商品の仕入れに使用するため利用限度額の高いカードが欲しいなどの場合は必要だとは思いま。

しかし一般的に法人カードは年会費がかかる上、ポイント還元率も0.5%〜1.0%のものが多く、付帯サービスなどが目的でない限り、個人のクレジットカードを使用した場合の方がお得だからです。

フリーランスにおすすめ!クレジットカード3選

今やネットショッピングの際はクレジットカード払いが主流。さらに、会計ソフトと関連づけることも可能で、クレジットカードで支払うと自動的に会計処理されるので帳簿をつける手間が省けます。

年会費無料で、高還元率のカードを何枚か持っておくと、急にお金が必要になった場合も対応でき、どれか一枚が使えなくなってもなんとかなります。

今回は私が実際に使っているカードを紹介します。

楽天カード

年会費無料、ポイント還元率1.0%と人気の高い楽天カード。いつの間にかどんどんと貯まっているポイントも魅力ですが、楽天市場はもちろんローソンやファミリーマートなどのコンビニで使えるのも嬉しいところ。事業用カードとしておすすめの1枚です。

年会費永年無料

ポイント還元率1.0%

海外旅行傷害保険(利用付帯)

海外旅行傷害保険は、自宅から空港までの移動手段のうちの一部でも出国前の決済であれば対象になるというもの。傷害死亡・後遺障害時には最高2,000万円の保険金が出るのであったら心強いですよね。

デメリットはというと広告メールの多さや、ETCカードを発行してしまうと年額540円で有料(ランクにより無料)という点でしょうか?そこさえ気をつければ素晴らしいカードだと言えます。

オリコカード

年会費無料、ポイント還元率1.0%とこちらも優秀なオリコカード。貯まったポイントがAmazonのギフト券や、楽天ポイント、マイルに交換でき、こちらも有用性が高いです。オリコモールというオリコカードが運営するショッピングサイトを利用するとさらにポイント還元率がアップします。

年会費永年無料

ポイント還元率1.0%

オリコモール利用で還元率アップ

デメリットは、貯まったポイントをオリコポイントゲートウェイというオリコのサイトで交換しないといけないところ。一手間踏まないとアマゾンギフト券や楽天ポイントにならないので面倒くさがりな方にはおすすめしません。

リクルートカード

1.2%という驚異のポイント還元率を誇るのが、このリクルートカード。貯まったポイントはリクルートが運営するじゃらんやホットペッパーなどのほか、Pontaポイントに交換してローソンでも使うことができます。

年会費永年無料

ポイント還元率1.2%

オリコモール利用で還元率アップ

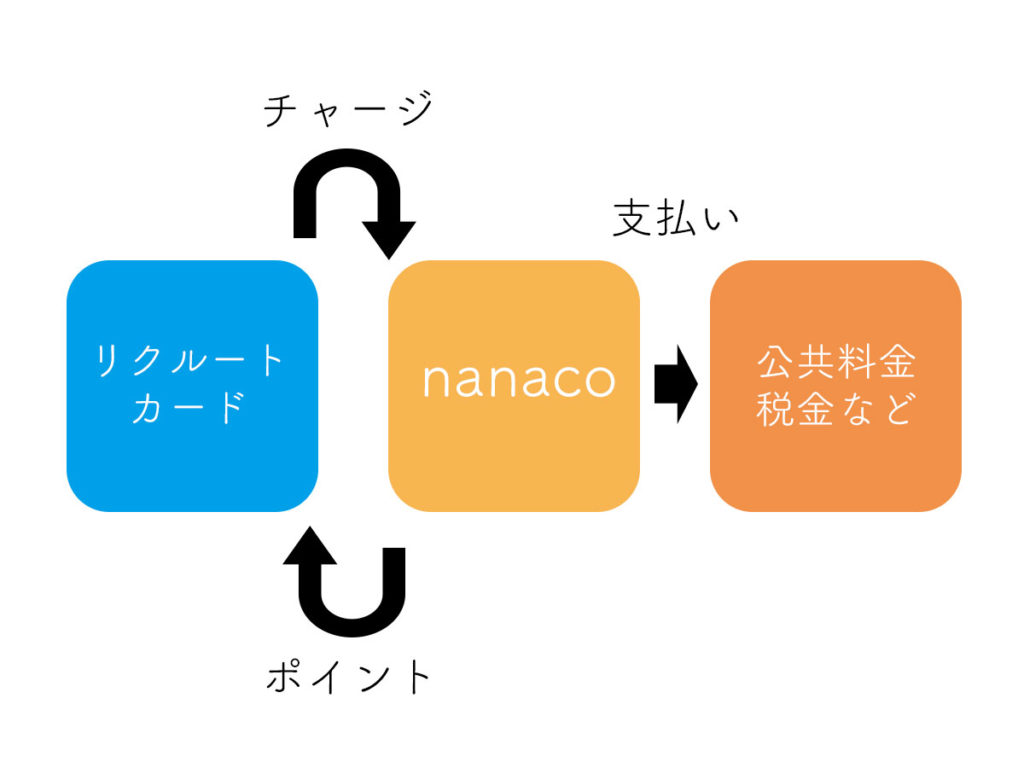

リクルートカード&nanacoは公共料金・税金支払いにも利用可能!

そして、このカードの一番の有用な点が、電子マネーnanacoへのチャージすると、月3万円までに対しポイント加算されるところです。nanacoにチャージしセブンイレブンで公共料金や税金など支払うことで、それらに対しても1.2%のポイント還元を受け、節約を狙うという裏技もあります。※楽天カード、オリコカードはチャージはできますがポイント付与されません。

1枚につき月3万円までしかポイント加算の対象になりませんが、このようにVISAとJCBの2枚を持つことで、3万円+3万円で月合計6万円までポイント付与の対象となります。

とは言え、フリーランスは審査に落ちることも多いのが現状…。

もしこれらのクレジットカードの審査に落ちてしまってもVISAやJCBのカードを持つ方法があるんです!

審査に落ちても大丈夫!デビットカードを利用しよう

クレジットカードの審査に落ちても心配することはありません。信用のないフリーランスの味方、審査なしで誰でも利用可能な「デビットカード」があります。

デビットカードとは、クレジットカードと同じように買い物や飲食代の支払にご利用でき、利用金額が口座から即時引き落としされるカードのこと。

銀行の口座に残高がないとそもそも使えないため、15〜18歳以上(各銀行によって異なる)であれば誰でも発行でき、クレジットカードと同じように利用することができます。

即時引き落としなので使いすぎない

15〜18歳以上(各銀行によって異なる)であれば誰でも発行

利用ランクによりATM手数料、他行振込手数料が各15回まで無料

クレジットカードと同様、会計ソフトと連携することが可能なので、支払うと自動的に会計処理されるので帳簿をつける手間が省けます。

逆にデメリットは?というと以下のようなものがあげられます。

支払い方法が一括払いのみ

キャッシング機能がない

一部店舗で利用不可

デビットカードの全てがクレジットカードと同じように使えるわけではありません。

クレジットカードで可能な分割払い、リボ払いなどはできず一括払いのみ。お金を借り入れることができるキャッシング機能も付帯しません。

また、高速料金やガソリンスタンド、インターネットサービスプロバイダー料金など、即時引落ができない一部の店舗では利用ができない場合がありますのでその点注意が必要です。

ただ、口座残高にある分しか使用できないため、支払いを先延ばしにしなくてよく、使いすぎを防げるのが一番のメリットかなと思います。

高還元率!おすすめのデビットカード2選

今回おすすめするのは実際私が使っている2枚のデビットカード。

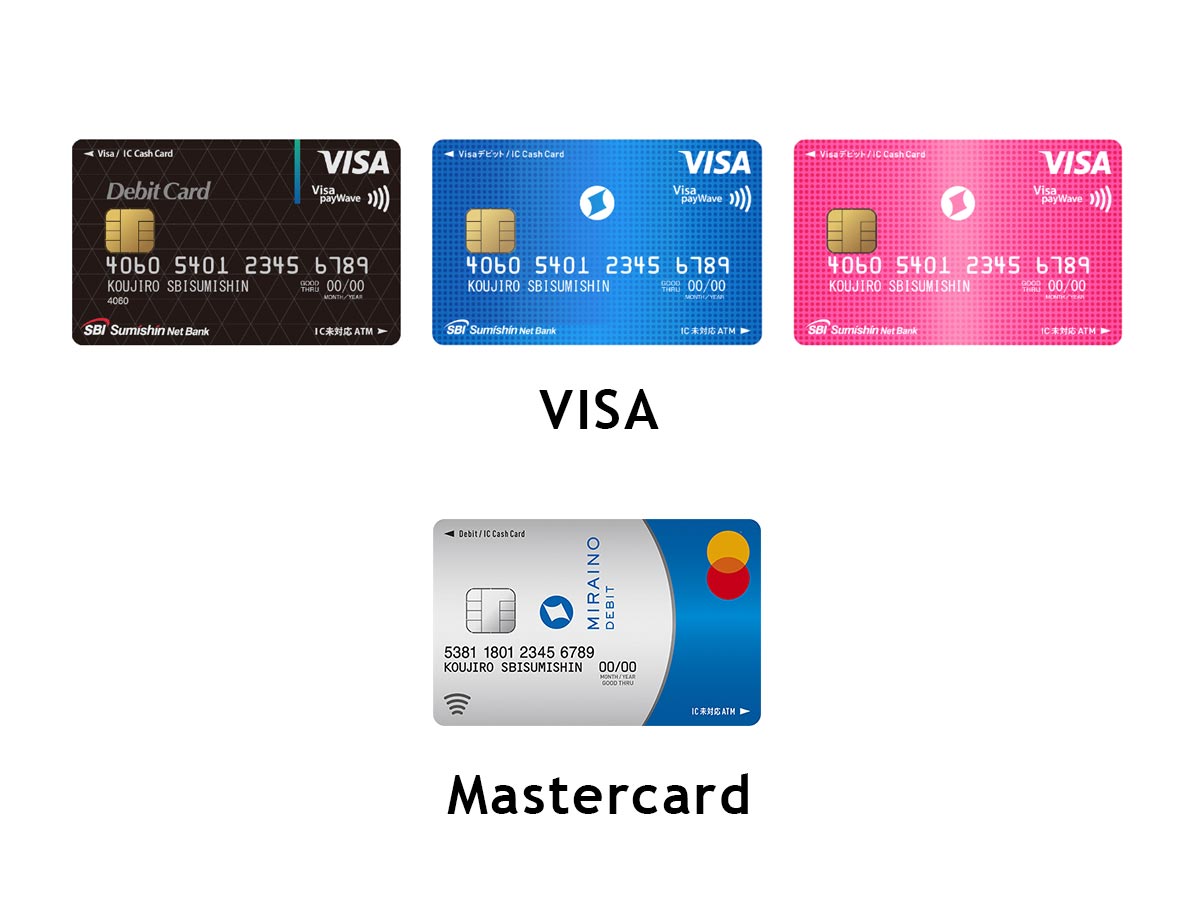

ミライノ デビット(住信SBIネット銀行)

住信SBIネット銀行を開設すると利用できる、キャッシュカードと一体となったデビットカード「ミライノ デビット」。年会費はもちろん無料。ポイント還元率0.6%とクレジットカードに比べるとやや低いですが、使う金額によっては、ATMの手数料が無料になったり、他行への振込手数料が無料になったりととても有用性の高いカードです。

年会費永年無料

ポイント還元率0.6%

利用ランクによりATM手数料、他行振込手数料が各15回まで無料

色はブラック、ブルー、ピンクの3色。ブランドはVISAとMastercardがあり、Mastercardを発行するとポイント還元率は0.8%になります。ポイントはJALのマイルまたは現金に交換できます。

楽天銀行デビットカード

クレジットカードも優秀な楽天カードですが、楽天銀行を開設すると利用できる「楽天銀行デビットカード」も同じく優秀。年会費はもちろん無料。ポイント還元率は楽天のクレジットカードと同様の1.0%、デビットカードでこの還元率はなかなかありません。楽天市場で買い物するとさらに還元率が1.0%アップし2.0%に。

さらにハッピープログラムにエントリーすると楽天スーパーポイントを1ポイント=1円としてデビットカードの支払い時に利用できます。つまりポイントを現金として通常のショッピングで利用できるということ。

年会費永年無料

ポイント還元率1.0%(楽天市場で利用時は2.0%)

楽天ポイント1ポイント=1円で、デビットカードでの買い物でも使える

楽天のクレジットカードと2枚持ちも可能なので、普段はデビットカードを利用し、毎月の引き落としやETCカードはクレジットの方を利用するという使い方もできます。

おわりに

複数人で使用する場合や、サービスを利用する場合を除いて、フリーランスにとって基本法人カードは必要ないと思います。年会費無料かつ高還元率のクレジットカードを複数枚持っておくと、無料でなにかあったときの備えにもなりますし、クレジットカードまたはデビットカードでを会計ソフトと紐づけ、日頃からカードで支払うようにクセをつけておくと、確定申告時にいちいち記帳しなくて良いので大変楽になります。

カードの他にもフリーランスとしてやっておくべきこと、知っておくべきことを記事にしてまとめてますので、ぜひ見てみてください。

→フリーランスになる前に知っておくべきこと【国保年金・税金編】

→フリーランスってどうやってなるの?個人事業の開業手順を徹底解説